Comprendre votre prêt immobilier

Les taux d'intérêt : Le taux nominal et Le taux annuel effectif global (TAEG)

Le taux nominal

C’est le taux qui sert de base pour le calcul des intérêts du prêt. Certains crédits ont des taux réglementés, comme les prêts épargne logement ou les prêts à taux zéro.

Dans les autres cas, le taux est proposé par l’établissement bancaire. Il correspond généralement au taux du marché, c’est-à-dire au taux auquel il peut lui-même emprunter, majoré d’une marge qui intègre de nombreux paramètres comme le risque, la charge de travail, la politique commerciale…

Pour autant, les banques n’ont pas le droit de prêter à n’importe quel taux. La loi leur impose de rester en dessous d’un taux appelé « taux d’usure », fixé chaque trimestre par la Banque de France.

Le taux annuel effectif global (TAEG)

C’est le taux qui prend en compte la totalité des frais occasionnés par la souscription d’un prêt, à savoir :

- Les intérêts bancaires (taux d’intérêt nominal),

- Les frais de dossier (frais bancaires et commission du courtier),

- Le coût de l’assurance obligatoire (assurance de la banque ou d’une autre compagnie)

- Les frais de garantie (hypothèque, cautionnement mais pas les frais de notaire)

- Ainsi que tous les autres frais qui vous sont imposés pour l’obtention du crédit.

Le TAEG est exprimé en pourcentage annuel de la somme empruntée. Il permet de calculer la somme totale que vous devriez rembourser en cas de souscription d’un crédit immobilier et vous permet donc de comparer efficacement les offres des différents établissements de crédit.

Les taux d'intérêt : Le taux fixe et Le taux fixe modulable

Le taux fixe

C’est un taux qui restera inchangé durant toute la durée de votre prêt. Vous connaissez à l’avance le montant des mensualités jusqu’à la fin de votre crédit.

Le taux fixe modulable

Il s’agit d’un taux fixe mais qui vous offre la possibilité de contrôler vos mensualités. Ainsi, vous avez la possibilité d’augmenter ou baisser vos mensualités selon l’évolution de vos revenus.

Généralement, les banques offrent cette possibilité dans une limite pouvant varier de 10 à 50% de la mensualité. En cas de baisse, la durée de votre crédit immobilier se rallonge. En cas d’augmentation de votre mensualité, votre crédit immobilier s’écourte.

Attention, il est très rare de trouver cette option avec un taux révisable.

Les taux d’intérêt : Le taux variable ou révisable

Le taux variable ou révisable

Il est presque toujours plus bas que le taux fixe à la conclusion du contrat de prêt. Cependant, il va être amené à varier à la hausse ou à la baisse en fonction d’un indice de référence pendant la vie du contrat de prêt.

En général, l’indice choisi est un taux moyen interbancaire appelé EURIBOR.

Bien que ce taux paraisse « dangeureux » en cas de hausse des taux, il existe plusieurs sécurités pour minimiser cet impact.

Le taux révisable peut être plafonné, on dit alors qu’il est CAPE. Il ne dépassera donc pas une certaine limite. La majorité des établissements bancaires propose des taux capé à + ou – 1% ou 2%. Ainsi un taux révisable capé 2% souscrit au jour de la signature à un taux de 3%, ne pourra jamais descendre en dessous de 1% ni augmenter au-dessus de 5%.

La conséquence d’une variation sur un taux révisable peut se faire sur la mensualité (baisse ou augmentation) ou sur la durée qui s’écourtera en cas de baisse ou augmentera en cas de hausse.

La deuxième sécurité existant sur le marché est la possibilité d’une période de fixité du taux de départ. Certaines banques proposent un taux attractif, qui restera fixe, pendant une certaine période allant de 2 à 10 ans. A l’issu de cette période le taux redevient révisable. Cette possibilité se révèle très attractive si vous pensez revendre votre bien avant le passage en taux révisable !

La troisième sécurité est la possibilité de repasser en taux fixe à tout moment. Attention, concernant cette option, il vous faudra bien analyser les conditions en termes de délai, de coût éventuels et d’indice de référence.

Vous avez également la possibilité auprès de certains établissements d’affecter une partie de votre prêt à taux fixe et une autre à taux variable.

Les prêts immobiliers : Le prêt amortissable et Le prêt IN FINE

Le prêt amortissable

C’est le prêt « classique » où il y a un remboursement planifié du capital selon un calendrier déterminé. Ainsi, dans le cas d’un prêt à taux fixe amortissable, le remboursement du capital se fait graduellement (généralement tous les mois). Son intérêt réside dans le fait que les intérêts s’amenuisent au profit du remboursement du capital.

Le prêt IN FINE

Contrairement au prêt amortissable, dans le prêt IN FINE, le capital emprunté est remboursé en une seule fois à l’échéance finale du prêt. Pendant toute la durée du prêt, le client ne rembourse que les intérêts. Attention, ce type de montage implique le placement d’un capital sur un contrat d’épargne qui générera suffisamment d’intérêts pour permettre d’avoir le capital nécessaire au remboursement du prêt à l’échéance finale.

Ce prêt est plus coûteux que le prêt amortissable, mais trouve son utilité dans le traitement d’une forte fiscalité, les intérêts d’emprunt pouvant, sous certaines conditions, être déductibles.

Les prêts immobiliers : le prêt relais et le prêt épargne logement

Le prêt relais

Il s’agit d’une avance de la banque avant que votre apport soit constitué par le produit de la vente programmée d’un bien que vous possédez. La durée de ce type de prêt varie de 1 à 2 ans. Son montant représente entre 60 et 80% de la valeur estimée de votre bien. Attention, l’établissement bancaire sollicitera une évaluation notariée.

Pendant la durée du prêt relais, vous ne remboursez que les intérêts, le remboursement du capital intervenant à la vente de votre bien.

Le prêt épargne logement

Le plan épargne logement (PEL) et le compte épargne logement (CEL) permettent de constituer une épargne afin d’emprunter à un taux avantageux tout en apportant une stabilité financière pour l’épargne comme pour le prêt.

L’épargne logement permet de constituer un apport personnel par l’épargne, puis d’acquérir des droits (qui varient selon la valeur des intérêts du placement), et enfin de contracter un crédit immobilier à un taux intéressant.

Le plan épargne et le compte épargne comportent deux phases:

- 1ère phase

– L’épargne, de 18 mois minimum pour le compte épargne logement et 4 ans minimum pour le plan épargne logement.

- 2ème phase

– Le prêt, que l’on peut obtenir pour l’achat d’un bien immobilier, à un taux d’intérêt fixé lors de l’ouverture d’un compte épargne ou d’un plan épargne. Le montant du prêt sera en fonction de l’épargne constituée et de la durée du prêt.

Les prêts immobiliers : le prêt PAS et le prêt à taux zéro

Le prêt PAS

C’est un crédit immobilier, dédié à la résidence principale de l’emprunteur, attribué sous conditions de ressources. Il donne également droit à des APL selon un rapport établi entre les revenus, la constitution du ménage et la zone d’acquisition.

L’attribution de ce prêt à hauteur de 90% de l’opération est consentie selon des normes de revenu, de surface et d’habitabilité du bien acquis. Les revenus pris en compte sont les revenus de référence pris sur votre avis d’imposition. Il s’agit des revenus de l’année précédente pour les emprunteurs qui font la demande après le 1er mars, sinon il s’agira des revenus de l’année N-2.

Le prêt à taux zéro

Ce prêt d’État vient compléter un ou plusieurs autres prêts pour financer l’acquisition ou la construction d’une résidence principale neuve. Il est également possible d’en bénéficier sur de l’ancien si l’acquisition est accompagnée de travaux lourds de remise à neuf. Très attractif, il permet de ne pas payer d’intérêt sur le montant emprunté et peut être considéré par les banques comme un « apport personnel». De même, sous certaines conditions, son remboursement peut être différé sur une période pouvant aller jusqu’à 18 ans. Le choix de la somme prêtée ainsi que de la durée de remboursement de ce type de crédit revient à l’État.

Les prêts immobiliers : le prêt patronal

Le prêt patronal

Chaque mois, les employeurs des entreprises de plus de 10 personnes reversent une cotisation obligatoire d’environ 0,45 % de la masse salariale, appelée participation à l’effort de construction.

Cette cotisation, que l’on appelle aussi « 1 % employeur », « 1 % patronal » ou encore « 1 % logement », ouvre droit, suivant les conditions, à deux types d’avantages fixés librement par l’employeur. Celui-ci peut choisir d’attribuer la totalité de la somme disponible à la location à des taux préférentiels ou à des prêts au taux de 1,5 % environ (hors assurance). Pour savoir si vous pouvez bénéficier de ces avantages, et à quelles conditions, vous devez vous adresser à votre employeur ou directement à l’organisme collecteur de votre employeur.

Attention : Tous les salariés peuvent bénéficier de cette aide, en fonction des priorités entre salariés (salaires et situation familiale), et si celle-ci n’a pas été dépensée, car le montant de la cotisation fixé annuellement est limité. Dans ce cas, l’employeur ne pourra plus proposer de prêts ni réserver de logements locatifs.

Remarque: Le prêt 1 % n’est accordé que sous la forme d’un prêt complémentaire, quel que soit le financement principal. De plus, il faudra s’assurer des critères d’éligibilité comme le respect d’un certain taux d’endettement, par exemple.

Les prêts immobiliers : le rachat de prêt

Le rachat de prêt :

Nous pouvons renégocier votre crédit auprès d’une autre banque afin de profiter principalement de :

- La réduction potentielle du taux d’emprunt,

- L’ajustement de la durée d’emprunt en fonction de votre projet,

- La baisse substantielle des nouvelles mensualités.

L’opération consiste à faire racheter votre prêt par un autre établissement bancaire que celui dans lequel vous êtes actuellement. Notre service est de mettre en rapport les deux établissements bancaires et surtout de négocier le taux avec le nouvel établissement.

Avant de se lancer dans un rachat de crédit immobilier, il faudra comparer trois éléments :

- Le coût du crédit avant et après opération,

- Le coût de l’assurance avant et après opération,

- Le coût de la nouvelle garantie à mettre en place,

Attention à bien prendre en compte l’addition des pénalités en cas de remboursement anticipé du prêt.

En effet, dans ce type d’opération, la banque actuelle appliquera généralement des pénalités pour remboursement anticipé du prêt. Ces pénalités peuvent aller jusqu’à 3 % du capital restant dû. Il s’agira donc de faire une comparaison entre tous les frais qu’occasionnent ce rachat de prêt avec le coût de crédit immobilier que vous auriez dû payer en allant jusqu’au bout du crédit actuel.

Généralement, le rachat de crédit est financièrement intéressant lorsqu’il est constaté une différence importante des éléments suivants :

- Différence de taux (au moins 1 %),

- Nombre d’année (au moins 8 ans),

- Capital restant dû assez important (critère subjectif selon l’économie à réaliser)

A noter : la loi du 25 juin 1999(nº 99-532, art.L312-21 du code de la consommation.) prévoit que le ménage ne paiera pas de pénalité si ce remboursement est dû à un changement de leurs lieux de travail ou par la cessation forcée de leurs activités professionnelles

- Le lissage de crédits dans un plan de financement :

Cette technique permet d’obtenir, sur l’ensemble des crédits, des mensualités de remboursement constant dans le temps. Pour cela, les échéances du prêt « lisseur » sont spécialement calculées pour compenser les variations de mensualités et de durées des autres crédits.

Les IRA (Indemnité de remboursement Anticipé) qu’est-ce que c’est ?

Les IRA sont la somme que l’emprunteur donne au prêteur lorsqu’il rembourse plus vite que prévu. C’est une somme qui sert à compenser partiellement le manque à gagner d’une telle situation.

Mais que dit le législateur (au 03/06/2008) ?

ArticleR*312-2 :

« L’indemnité éventuellement due par l’emprunteur, prévue à l’article L. 312-21 en cas de remboursement par anticipation, ne peut excéder la valeur d’un semestre d’intérêt sur le capital remboursé au taux moyen du prêt, sans pouvoir dépasser 3 % du capital restant dû avant le remboursement. »

Garanties d'un prêt immobilier : hypothèque, PPD, cautionnement...

Lors d’un achat immobilier, si vous souhaitez bénéficier d’un prêt, la banque demandera généralement des garanties. Elles permettent à l’établissement prêteur de se protéger en cas de défaillance de l’emprunteur. Concrètement, en cas de problèmes, ce dispositif juridique permet aux établissements prêteurs d’appréhender et de faire vendre le bien financé pour récupérer les fonds octroyés.

L’hypothèque :

Cette garantie traditionnelle est très répandue. Si l’emprunteur n’honore pas ses remboursements, elle donne droit au créancier de faire saisir le logement et de le vendre aux enchères afin de récupérer le montant des sommes dues. Le plus souvent, elle est utilisée pour des crédits destinés à financer des travaux de construction ou lors de la renégociation d’un prêt. L’hypothèque est très fréquemment demandée lorsque le prêt est débloqué en plusieurs fois pour financer une vente en l’état futur d’achèvement (VEFA), la construction d’une maison individuelle ou des travaux.

Elle doit être inscrite à la conservation des hypothèques par un notaire.

Pour l’emprunteur, cet acte notarié entraîne un certain nombre de frais, comprenant le salaire du conservateur des hypothèques, les émoluments du notaire (proportionnels au montant du prêt), la TVA et la taxe de publicité foncière (0,715% du montant du prêt). Plus le montant emprunté est élevé, plus le coût de l’inscription de la garantie diminue car il existe des frais fixes (non proportionnels au montant de l’inscription).

Par exemple, pour un emprunt de 30.000 euros, les frais d’hypothèques s’élèveront en moyenne à 2,95% alors que pour un crédit de 200.000 euros, ils seront d’1,50%.

Des tarifs préférentiels sont appliqués pour les prêts conventionnés (comme le prêt PAS), pour les prêts à taux 0% et les prêts PEL car ces prêts sont exonérés de la taxe de publicité foncière et les émoluments de notaires, réduits.

Garanties d'un prêt immobilier : La mainlevée d’hypothèque

La mainlevée d’hypothèque

Le remboursement total d’un crédit immobilier ne lève pas immédiatement l’hypothèque qui reste valable pendant la durée initiale du prêt augmentée de deux ans (ou un an pour les hypothèques prises après le 25 mars 2006). Au-delà, l’emprunteur n’a aucune démarche à faire, l’inscription s’éteint d’elle-même.

Si vous revendez votre bien avant le terme du crédit (cas d’un remboursement anticipé total), vous devrez vous acquitter des frais dits de « mainlevée d’hypothèque ». Cet acte notarié consiste à radier l’inscription d’hypothèque en cours et atteste que vous avez bien remboursé le crédit. Les frais de mainlevée sont calculés sur le montant initial du prêt. Comptez environ 0,8% pour un crédit de 100.000 euros.

Si le bien est revendu moins d’un an après le remboursement normal du prêt, les notaires acceptent généralement un courrier de la banque, attestant que le crédit a bien été remboursé. Dans ce cas-là, il ne sera pas nécessaire de procéder à une mainlevée de l’hypothèque.

Garanties d'un prêt immobilier : le privilège de prêteur de deniers

Le privilège de prêteur de deniers

Le privilège de prêteur de deniers fonctionne sur le même principe que l’hypothèque. Il permet donc, au prêteur, de saisir le bien et de le vendre par voie judiciaire si l’emprunteur ne parvient pas à rembourser ses échéances de prêt.

En revanche, le privilège de prêteur de deniers (PPD) ne peut porter que sur des biens existants (de l’ancien ou du neuf dont la construction est complètement terminée ou des terrains) puisqu’il est destiné à garantir le financement de l’acquisition d’un bien immobilier. Pour l’achat d’un bien en VEFA ou la construction d’une maison neuve, le PPD ne serait possible que pour le seul versement fait entre les mains du notaire. Mais il semble que tous les conservateurs des hypothèques n’aient pas la même interprétation de la faisabilité dans ce cas. Aussi, en pratique, un PPD pour une VEFA reste rare et suppose une hypothèque en complément. Le PPD n’est généralement pas utilisé, non plus, sur un prêt relais, et, n’est pas possible pour le financement de travaux.

Le privilège de prêteur de deniers fait l’objet d’un acte notarié et doit être inscrit à la conservation des hypothèques dans les deux mois qui suivent la vente. L’intérêt pour l’emprunteur, c’est qu’il est exonéré de taxe de publicité foncière. Cette garantie reste donc moins coûteuse qu’une hypothèque.

Un seul PPD peut être pris sur un bien, contrairement à une hypothèque (on parle alors d’hypothèque de premier rang ou de deuxième rang). Le PPD est par ailleurs prioritaire sur toutes les autres inscriptions, même devant une hypothèque.

Garanties d'un prêt immobilier : Le cautionnement

Le cautionnement

Les banques sont de plus en plus nombreuses à accepter, comme garantie, les engagements des sociétés de cautionnement mutuel. Ces établissements pratiquent la mutualisation des risques. L’emprunteur verse une somme proportionnelle au montant de son crédit sur un fonds garanti et en contrepartie, la société s’engage à payer les échéances si l’emprunteur est défaillant. Les banques sont plutôt favorables à ce type de garantie car elles n’ont pas à gérer de contentieux directement avec le client et sont assurées d’obtenir le remboursement du crédit.

La contribution versée à la société de caution se divise en deux parties : une commission qui est définitivement acquise par l’organisme de caution et une contribution versée au fonds mutuel de garantie, qui peut, selon les établissements, être partiellement ou totalement reversée à l’emprunteur à la fin du crédit.

Cette garantie est plutôt intéressante car elle peut être utilisée pour des biens neufs ou anciens et ne nécessite aucun frais de notaire ni de mainlevée. Ces avantages ont une contrepartie car les sommes à verser au départ par l’emprunteur pour la mise en place du cautionnement, peuvent s’avérer plus importantes que pour une garantie hypothécaire. Elles varient, selon les sociétés entre 0,5% et 2,5% du montant du prêt.

Les frais de cautionnement sont parfois différents selon qu’il s’agit d’un prêt classique ou d’un prêt réglementé.

Garanties d'un prêt immobilier : Les mutuelles et le nantissement

Les Mutuelles :

Par ailleurs, certaines mutuelles d’assurance ou de prévoyance proposent un service de cautionnement à leurs bénéficiaires.

C’est le cas des mutuelles de la Fonction Publique (Éducation nationale, RATP, Poste, Police…) pouvant se porter caution pour les fonctionnaires si le prêt est souscrit dans un établissement financier partenaire. La plus connue est la CASDEN qui permet aux salariés de l’Éducation Nationale de bénéficier d’une garantie sans frais.

Le nantissement :

Le nantissement est défini dans le code civil (article 2071) comme un contrat par lequel un débiteur remet une chose à son créancier pour sûreté de la dette. Il peut s’agir d’une alternative à l’hypothèque ou la caution mutuelle, si vous détenez des valeurs, que vous pouvez remettre au banquier en garantie. Il peut s’agir de contrats d’assurance-vie ou de placements sûrs. L’établissement bancaire a alors la possibilité de vendre ces valeurs pour se rembourser, si l’emprunteur ne paie pas ses échéances. Cette garantie engendre peu de frais, mais elle est souvent réservée aux clients des banques, disposant d’un portefeuille de valeurs suffisant pour garantir leur crédit.

Le différé et l’anticipation : anticipation

- Qu’est-ce que l’anticipation?

C’est la période d’un prêt habitat, où l’emprunteur paie uniquement les intérêts (dits « intercalaires ») sur le montant des sommes débloquées.

La durée de l’anticipation est au maximum de :

- 24 mois pour un prêt finançant un « Achat +Travaux » ou « Travaux uniquement»

- 36 mois pour un prêt finançant un « Achat terrain + Construction » ou « Construction uniquement» ou « VEFA » (Vente en Etat Futur d’achèvement)

Une fois le prêt réalisé en totalité, la période d’anticipation cesse. Le prêt passe alors en amortissement c’est-à-dire que les échéances seront constituées d’une partie de capital et d’une partie d’intérêts.

L’anticipation permet d’avoir des échéances moins importantes durant la période de réalisation des travaux ou de la construction.

Mais attention, la durée de l’anticipation se rajoute à la durée du prêt immobilier et les intérêts intercalaires sont perdus.

Le différé et l’anticipation : le différé

Qu’est- ce que le différé?

Historiquement, le différé concernait plutôt les prêts réalisés aux professionnels ou aux agriculteurs et les investissements locatifs.

C’est la période du prêt à partir du 1er déblocage des fonds durant laquelle le paiement du capital et/ou des intérêts est différé.

Durant cette période, l’emprunteur a le choix de ne payer, soit que des intérêts (différé de capital), soit rien du tout (différé total, capital + intérêts). Dans ce dernier cas, les intérêts se « capitalisent » c’est-à-dire qu’ils se rajoutent au capital emprunté.

La durée du différé peut être :

- de 24 mois maxi pour le différé d’amortissement

- de 12 mois maxi pour le différé total

- de la durée du prêt pour les prêts « in fine » (paiement en une fois du capital et des intérêts à la dernière échéance).

Tout comme l’anticipation, la période de différé permet de diminuer dans un premier temps les échéances. Mais à la différence de l’anticipation, le différé est compris dans la durée du prêt. La phase d’amortissement est donc moins longue et les échéances plus importantes que pour un prêt sans différé.

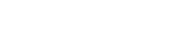

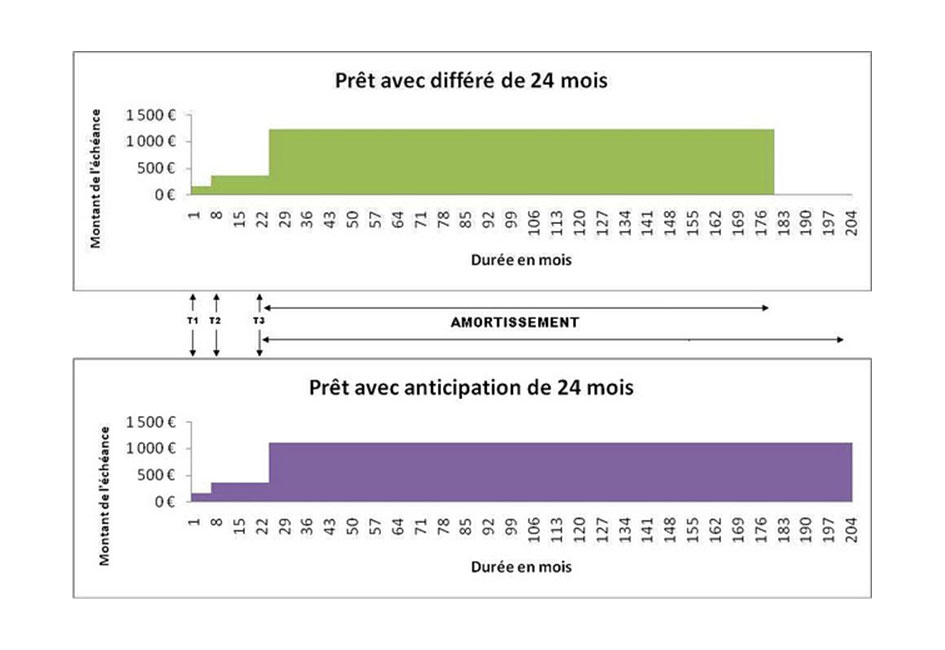

Comparaison Différé et Anticipation : exemple

Montant du prêt 150000€ – Durée 180 mois – Taux 4%

1er déblocage (T1) 50.000€

2ème déblocage (T2) 60.000€, 6 mois après T1

3ème déblocage (T3) 40.000€, 18 mois après T2 entrée en amortissement

Le montant de l’échéance du prêt avec différé de 24 mois est supérieur de 125 € à celle du prêt avec l’anticipation en raison de la différence de la période d’amortissement (156 mois pour le premier et 180 mois pour le deuxième). Toutefois, le montant des intérêts remboursés est inférieur pour le prêt avec le différé qu’avec l’anticipation.

En résumé : Le différé est moins couteux que l’anticipation mais s’adresse aux emprunteurs dont la capacité financière permet d’assumer la hausse des échéances.

L’assurance emprunteur : définition et objet

L’assurance emprunteur garantit le souscripteur d’un crédit contre la réalisation de certains risques, principalement le décès et l’invalidité, en prévoyant le paiement des échéances du prêt ou le remboursement du capital restant dû selon les cas.

La souscription ou l’adhésion à un contrat d’assurance emprunteur peut s’imposer en pratique car elle permet de protéger à la fois le prêteur, généralement le bénéficiaire de la prestation, et l’emprunteur, voire les héritiers de ce dernier.

Le contrat d’assurance emprunteur doit comporter des garanties correspondant au mieux aux besoins des parties au contrat de prêt, qu’il s’agisse d’un crédit à la consommation ou d’un crédit immobilier. Nous vous présentons ci-dessous les garanties les plus fréquentes. Néanmoins, chaque contrat d’assurance étant spécifique, il faut s’y référer pour connaître précisément l’étendue de ces garanties.

L’assurance emprunteur : Décès de l’emprunteur et Perte totale et irréversible d’autonomie (PTIA)

Décès de l’emprunteur

Le capital restant dû de l’emprunt est remboursé en cas de décès de l’emprunteur consécutif à une maladie ou un accident. On attirons votre attention sur le fait que les contrats prévoient généralement une limite d’âge au-delà de laquelle l’emprunteur n’est plus assuré.

Perte totale et irréversible d’autonomie (PTIA)

Le capital restant dû de l’emprunt est remboursé dès lors que l’emprunteur ne peut plus exercer d’activité professionnelle et qu’il doit recourir à l’assistance d’une tierce personne pour accomplir les actes ordinaires de la vie courante (invalidité de 3ème catégorie). Cette invalidité peut être consécutive à une maladie ou un accident. Selon les contrats, cette garantie peut aussi être appelée IAD (invalidité absolue et définitive) ou IPA (invalidité permanente et absolue) et faire l’objet de certains aménagements. Attention, certains contrats prévoient des conditions d’indemnisation très restrictives.

L’assurance emprunteur : Invalidité permanente partielle (IPP) ou totale (IPT) et Incapacité temporaire de travail (ITT)

Invalidité permanente partielle (IPP) ou totale (IPT)

Les échéances du prêt sont remboursées en cas d’invalidité de l’emprunteur consécutive à une maladie ou à un accident, proportionnellement au taux d’invalidité retenu. Ce dernier varie en fonction de la réduction permanente, partielle ou totale, des aptitudes de l’emprunteur. L’IPP est retenue lorsque l’assuré a un taux d’invalidité supérieur à 33% et inférieur à 66%, l’empêchant d’exercer à temps plein son activité professionnelle (invalidité de 1ère catégorie). L’IPT quant à elle est retenue lorsque l’assuré a un taux d’invalidité d’au moins 66% et qu’il n’est plus en mesure d’exercer une quelconque activité professionnelle (invalidité de 2ème catégorie). Là aussi, les contrats peuvent prévoir des limites d’âge de l’assuré au moment du sinistre.

Incapacité temporaire de travail (ITT)

Les échéances du prêt sont remboursées en tout ou partie lorsque l’emprunteur, temporairement, ne peut plus exercer son activité pour des raisons médicales. La prise en charge par l’assureur des échéances du prêt cesse lorsque l’assuré reprend son activité. Les contrats peuvent prévoir des limites d’âge de l’assuré au moment du sinistre. Le champ de la garantie peut être restreint par des clauses prévoyant une indemnisation en cas d’impossibilité temporaire d’exercer, non pas l’activité professionnelle de l’assuré, mais « toute activité professionnelle ou non professionnelle », ou « une activité socialement équivalente » ou encore « toute activité ». Attention également aux contrats qui peuvent inclure des conditions d’hospitalisation pour ouvrir droit à indemnisation, notamment pour les pathologies du dos ou psychologiques.

L’assurance emprunteur : Perte d'emploi

Perte d’emploi

Les échéances du prêt sont remboursées en tout ou partie en cas de chômage de l’emprunteur. Elle permet de compenser la perte de revenus occasionnée par la rupture du contrat de travail à durée indéterminée, consécutive à un licenciement. Remarque : des conditions restrictives de souscription (ex. : ancienneté de l’emprunteur dans son entreprise) et d’indemnisation (ex. : durée et montant plus ou moins élevés de la prestation) peuvent être prévues.

L’assurance emprunteur est à notre sens un point très important et trop souvent négligé lors de la souscription de votre contrat de prêt. C’est pourquoi, nous lui avons consacré un dossier spécial que vous vous invitons à lire attentivement.